Lettera all'imprenditore n°140 del

18 Marzo 2020

Com’é andato il settore delle forge negli ultimi anni?

Sin dai tempi antichi la forgiatura era la tecnica più utilizzata per produrre attrezzi e oggetti da lavoro, in quanto considerata molto semplice e veloce: riscaldando il metallo al fuoco e percuotendolo sull’incudine con appositi martelli o mazze, veniva forgiato ancora caldo per poterlo plasmare a proprio piacimento ed ottenere quindi l’oggetto desiderato.

La forgiatura è una tecnica tuttora utilizzata per la lavorazione dei metalli e negli ultimi anni ha assunto un ruolo importante e strategico, tant’è che molte aziende hanno integrato questa lavorazione nel loro processo produttivo.

Da un’analisi settoriale è emerso che 919 aziende italiane svolgono questo tipo di lavorazione. In particolare, nel Nord Italia c’è una concentrazione elevata di forge: in Lombardia, Piemonte e Veneto ci sono complessivamente 458 aziende. La Lombardia è il fulcro di tale attività: 276 forge sono distribuite prevalentemente nelle province di Brescia, Milano e Varese. Brescia si posiziona al primo posto, contando complessivamente 68 forge; segue Milano con 41 aziende e Como con 38.

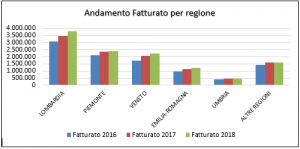

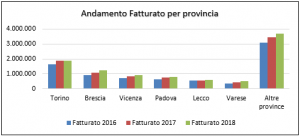

Analizzando il fatturato generato da questo comparto (12,1 miliardi), è emerso che, nel 2018, le aziende residenti nelle province di Torino, Brescia e Vicenza hanno registrato un fatturato pari a circa 4 miliardi, pari al 33%. In particolare, se consideriamo i ricavi delle vendite totali delle aziende attive e presenti in tali città, nel 2018, le aziende di Torino hanno registrato il fatturato più alto rispetto alle altre due province (1,9 miliardi). Tuttavia, analizzando la crescita dei ricavi delle vendite in termini percentuali in tali città, emerge che, tra il 2016 e 2018, il fatturato complessivo di tutte le aziende è cresciuto notevolmente: Torino ha registrato +13%, Brescia +34%, Vicenza +31%. I grafici sottostanti illustrano nel dettaglio l’andamento del fatturato tra il 2016 e il 2018 per regione (figura 1) e per provincia (figura 2).

Figura 1

Figura 2

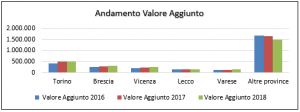

Anche il valore aggiunto di questo comparto, complessivamente pari a 3,1 miliardi nel 2018, ha registrato incrementi negli ultimi anni. Infatti, tra il 2016 e il 2018 il valore aggiunto del comparto è aumentato complessivamente del 15%, ovvero mediamente del 7% anno. Analizzando, in particolare, le prime 5 province, che hanno avuto una maggior crescita del valore aggiunto, notiamo che Varese è la città che ha registrato un incremento del 30% dal 2016, seguita da Brescia con +28%, da Vicenza con +23% e da Torino con +15% (vedi figura 3).

Figura 3

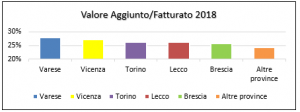

La figura 4 mostra il rapporto tra valore aggiunto e fatturato nel 2018 in termini percentuali. Dal grafico si nota che Varese è la provincia con la percentuale più alta 28%, seguita da Vicenza (27%). Torino, Lecco e Brescia sono tutte intorno al 26%. Le altre province si posizionano nella fascia più bassa con il 24%.

Figura 4

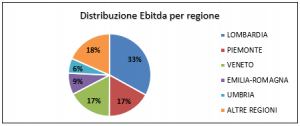

Il 2018, per il comparto, è stato l’anno che ha registrato il margine più alto rispetto agli anni precedenti, registrando un valore totale di 8,8 miliardi. In particolare, come si può notare dal grafico sottostante (figura 5), la Lombardia

ha registrato un Ebitda complessivamente pari a 2,8 miliardi, generando il 33% del margine dell’intero comparto.

Figura 5

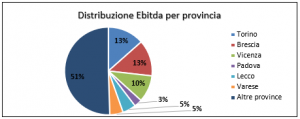

Il margine generato in Lombardia è ripartito prevalentemente tra le province di Torino e Brescia (13%), Vicenza (10%), Lecco e Varese (5%) e altre province (51%), come si può notare nella figura 6.

Figura 6

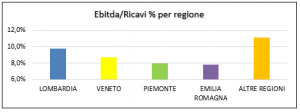

In particolare, le forge residenti in Lombardia hanno registrato un Ebitda pari al 9,8% nel 2018, quelle venete del 8,7% e quelle piemontesi ed emiliane hanno un ebitda poco sotto l’8% (figura 7).

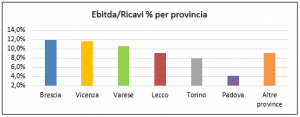

La figura 8 illustra invece l’Ebitda delle singole province. Come si può notare, Vicenza ha registrato l’Ebitda più alto del 2018 (+7,2%), seguita da Brescia con un 6.7% e Varese con 6,4%; Tornio e Lecco si posizionano all’ultimo posto rispettivamente con 4,5% e 3,7%.

Figura 8

Per ottenere tali risultati, le imprese, che privilegiano la forgiatura per la lavorazione dei metalli, sostengono spesso notevoli investimenti nell’efficientamento del processo produttivo, acquistando impianti sempre più tecnologicamente all’avanguardia e con standard qualitativi elevati al fine di garantire un servizio eccellente per i propri clienti.

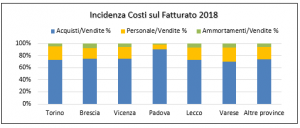

Secondo uno studio dettagliato relativo ai costi di produzione del comparto, analizzando prevalentemente i principali costi, acquisti materie prime, personale e ammortamento, possiamo notare che, come nel grafico sottostate (figura 9), il costo delle materie prime è preponderante rispetto agli altri costi e va dal 50% di Varese all’83% di Padova.

Figura 9

Inoltre, il costo del personale è più alto nelle province di Torino (18%), Varese (17%), Lecco (17%), mentre le forge padovane registrano il costo del personale più basso (8%). Infine gli ammortamenti hanno un’incidenza quasi nulla in tutte le province e vanno dall’1% di Padova al 5% di Brescia e Vicenza.

E dal punto di vista finanziario come è andato complessivamente il comparto?

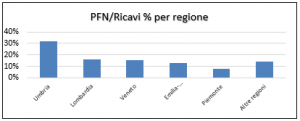

Analizzando la posizione finanziaria netta (PFN) in rapporto al fatturato, emerge che le forge piemontesi registrano un’incidenza molto bassa, ossia pari all’8%; viceversa, l’Emilia Romagna, il Veneto e la Lombardia hanno un rapporto debiti finanziari sul fatturato pari al 15% (vedi figura 10).

Figura 10

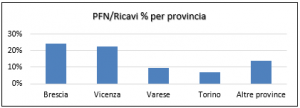

In particolare, nel 2018, le forge torinesi (7%) e varesotte (9%) hanno avuto un’incidenza del debito finanziario sul fatturato più bassa rispetto a Brescia e Vicenza (vedi figura 11).

Infine qual è stato effettivamente il capitale investito del comparto?

Per rispondere a questa domanda sono stati presi in analisi le fonti e gli impieghi di tutto il comparto per regione e per provincia.

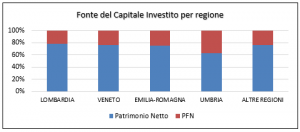

Per quanto riguarda le fonti abbiamo analizzato la posizione finanziaria netta (PFN) e il patrimonio netto. La figura 12 illustra come il settore delle forge utilizzi poca leva finanziaria, mediamente pari a 1/3.

Figura 12

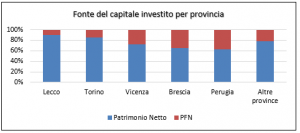

A livello provinciale, la figura 13 mostra come Lecco e Torino utilizzino una leva finanziaria minore rispetto a Vicenza, Brescia e Perugia.

Figura 13

Per quanto riguarda gli impieghi sono stati analizzati gli investimenti fatti dal settore, ovvero le attività fisse e il working capital. Da questo studio dettagliato è emerso che, nel 2018, il Piemonte (42%) la Lombardia (40%) e il Veneto (40%) hanno investito maggiormente in attività fisse, mentre l’Umbria e l’Emilia-Romagna hanno investito di più in working capital, come illustrato nella figura 14. Mediamente il settore investe il 60% nel working capitale e il 40% negli investimenti fissi.

Figura 14

Torino (88%) e Brescia (75%) sono le province che hanno investito di più nelle attività fisse, mentre Como (53%) e Perugia (58%) investono maggiormente nel working capital (vedi figura 15).

Figura 15

Benedetti&Co, grazie alla sua esperienza nello sviluppo di ricerche mirate, nell’analisi dei dati e grazie all’utilizzo di banche dati specializzate, è in grado di realizzare report dettagliati, utili alle aziende per approfondire differenti tematiche.

Richiedi informazioni

Compila il modulo sottostante per inviarci una richiesta di informazioni o per essere contattato.

Il Team Benedetti&Co ti risponderà il prima possibile.